- Możesz nam zaufać. Zrobimy to najlepiej dla Ciebie.

- 790-768-482

- info@uniqueseo.pl

Analiza portfelowa: Optymalne zarządzanie zasobami inwestycyjnymi (przykłady, definicja)

Analiza portfelowa: Optymalne zarządzanie zasobami inwestycyjnymi (przykłady, definicja)

Wstęp – Analiza portfelowa: Optymalne zarządzanie zasobami inwestycyjnymi

Zawartość strony

- 1 Wstęp – Analiza portfelowa: Optymalne zarządzanie zasobami inwestycyjnymi

- 2 Co to jest analiza portfelowa? Definicja.

- 3 Jak stworzyć analizę portfelową?

- 4 Analiza portfelowa – rodzaje

- 5 Analiza portfelowa – przykłady

- 6 Wady i zalety analizy portfelowej

- 7 Jak napisać analizę portfelową?

- 8 Jakie są elementy analizy portfelowej?

- 9 Jakie są metody portfelowe?

- 10 Do czego służą metody portfelowe?

- 11 Na czym polega Macierz BCG?

W dzisiejszym dynamicznym i konkurencyjnym środowisku biznesowym, umiejętne zarządzanie portfelem inwestycyjnym stanowi kluczowy element sukcesu. Analiza portfelowa jest nieodzownym narzędziem dla inwestorów, zarządzających finansowych oraz przedsiębiorców, pozwalającym na ocenę i optymalizację efektywności inwestycji. W niniejszym artykule przyjrzymy się bliżej analizie portfelowej, jej definicji, różnym rodzajom, metodologiom oraz korzyściom i ograniczeniom, jakie niesie za sobą to narzędzie. Ponadto, dowiemy się, jak napisać skuteczną analizę portfelową i jakie są jej kluczowe elementy.

REKLAMA

KONIEC REKLAMY

Co to jest analiza portfelowa? Definicja.

Analiza portfelowa to proces oceny, zarządzania i monitorowania zasobów inwestycyjnych w celu osiągnięcia optymalnych rezultatów finansowych. Polega ona na badaniu i ocenie poszczególnych elementów portfela inwestycyjnego, takich jak akcje, obligacje, nieruchomości, surowce czy waluty. Celem analizy portfelowej jest zrozumienie struktury i składu portfela, identyfikacja jego mocnych i słabych stron oraz wypracowanie strategii inwestycyjnych, które przyczynią się do maksymalizacji zysków przy minimalizacji ryzyka.

🥇POBIERZ SWÓJ DARMOWY RAPORT TERAZ ZANIM PRZECZYTA GO KONKURENCJA

Ten DARMOWY raport ujawnia sekrety które spowodują znaczny wzrost Twoich zarobków i sprzedaży.💸💸💸

🔐 Twoje dane są bezpieczne.🔐 (sekrety prosto ze źródła, tylko konkrety-zero spamu).

Jak stworzyć analizę portfelową?

Tworzenie analizy portfelowej wymaga przestrzegania pewnych kroków i etapów. Poniżej przedstawiamy ogólny szkic procesu tworzenia analizy portfelowej:

- Określenie celów i kryteriów: Pierwszym krokiem jest określenie celów inwestycyjnych oraz kryteriów, na podstawie których będziemy dokonywać oceny poszczególnych aktywów w portfelu.

- Zebranie danych: Następnie należy zebrać niezbędne dane dotyczące posiadanych aktywów, takie jak wartość, dochodowość, ryzyko, a także informacje o rynkach, branżach i trendach.

- Analiza statystyczna: Kolejnym krokiem jest przeprowadzenie analizy statystycznej, w której wykorzystuje się różne narzędzia, takie jak wskaźniki finansowe, analiza regresji czy analiza czynnikowa, aby zrozumieć zależności między aktywami.

- Ocena ryzyka: Istotnym elementem analizy portfelowej jest ocena ryzyka związana z poszczególnymi aktywami. W tym celu wykorzystuje się miary takie jak współczynnik beta, wariancja czy Value at Risk (VaR).

- Dywersyfikacja portfela: Kolejnym etapem jest dobór optymalnej struktury portfela, uwzględniającej dywersyfikację aktywów, aby zminimalizować ryzyko i maksymalizować potencjalne zyski.

- Monitorowanie i dostosowywanie: Po skonstruowaniu portfela inwestycyjnego, należy monitorować jego skuteczność i dostosowywać go w razie konieczności, uwzględniając zmieniające się warunki rynkowe.

Analiza portfelowa – rodzaje

Analiza portfelowa może być przeprowadzana na różnych poziomach i przy użyciu różnych metodologii. Wyróżniamy kilka głównych rodzajów analizy portfelowej:

- Analiza strategiczna: Koncentruje się na długoterminowych decyzjach inwestycyjnych i ocenie potencjału rozwoju poszczególnych aktywów. Pomaga określić, które inwestycje są warte podjęcia, a które należy unikać.

- Analiza taktyczna: Skoncentrowana na średniookresowych decyzjach inwestycyjnych, uwzględniająca zmieniające się warunki rynkowe. Pomaga w wyborze odpowiednich momentów na kupno, sprzedaż lub przetrzymanie aktywów.

- Analiza techniczna: Opiera się na analizie wykresów i danych historycznych, aby prognozować przyszłe trendy rynkowe. Wykorzystuje narzędzia takie jak wskaźniki techniczne, linie trendu czy formacje cenowe.

- Analiza fundamentalna: Koncentruje się na analizie fundamentalnych czynników wpływających na wartość aktywów, takich jak wyniki finansowe, wskaźniki oceny wartości czy analiza konkurencji.

Analiza portfelowa – przykłady

Przykłady analizy portfelowej można znaleźć w różnych dziedzinach inwestycyjnych. Poniżej przedstawiamy kilka przykładów:

- Analiza portfela akcji: Ocena i selekcja akcji, uwzględniając różne czynniki, takie jak wskaźniki finansowe, perspektywy wzrostu, konkurencyjność rynkową czy ryzyko sektorowe.

- Analiza portfela nieruchomości: Badanie różnych nieruchomości pod kątem ich potencjału inwestycyjnego, takiego jak stopa zwrotu z wynajmu, trendy cenowe czy lokalizacja.

- Analiza portfela obligacji: Ocena obligacji pod kątem ich rentowności, ratingu kredytowego emitenta, ryzyka rynkowego czy terminu wykupu.

- Analiza portfela funduszy inwestycyjnych: Analiza różnych funduszy inwestycyjnych pod kątem ich strategii inwestycyjnych, historii wyników i kosztów.

Wady i zalety analizy portfelowej

Analiza portfelowa, podobnie jak każde narzędzie, ma swoje wady i zalety. Poniżej przedstawiamy najważniejsze z nich:

Wady:

- Ryzyko pominięcia kluczowych czynników: Analiza portfelowa może nie uwzględniać wszystkich czynników wpływających na wyniki inwestycyjne, co może prowadzić do niedokładnych prognoz.

- Złożoność analizy: Przeprowadzenie kompleksowej analizy portfelowej może być czasochłonne i wymagać zaangażowania ekspertów finansowych.

- Zmienność rynkowa: Warunki rynkowe mogą się dynamicznie zmieniać, co wymaga ciągłego monitorowania i dostosowywania portfela inwestycyjnego.

Zalety:

- Diversyfikacja ryzyka: Analiza portfelowa pozwala na dywersyfikację portfela, co minimalizuje ryzyko i zwiększa potencjalne zyski.

- Optymalizacja alokacji zasobów: Dzięki analizie portfelowej można zoptymalizować alokację zasobów, identyfikując inwestycje o najlepszym potencjale zwrotu.

- Racjonalne podejmowanie decyzji: Analiza portfelowa dostarcza danych i narzędzi, które pomagają podjąć racjonalne decyzje inwestycyjne, oparte na faktach i analizie, a nie emocjach.

Jak napisać analizę portfelową?

Napisanie skutecznej analizy portfelowej wymaga uwzględnienia kilku kluczowych elementów. Poniżej przedstawiamy podstawowe kroki, które należy uwzględnić w procesie pisania analizy portfelowej:

- Wprowadzenie: Rozpocznij analizę portfelową od wprowadzenia, które zawiera krótki opis portfela, cel analizy oraz zarys metodyki, która zostanie użyta.

- Opis poszczególnych aktywów: Przejdź do opisu poszczególnych aktywów w portfelu, uwzględniając ich charakterystyki, takie jak wartość, dochodowość, ryzyko i perspektywy.

- Analiza statystyczna: Przeprowadź analizę statystyczną, korzystając z odpowiednich narzędzi i wskaźników, aby ocenić związki między aktywami i oszacować potencjalne zwroty i ryzyko.

- Ocena ryzyka i zwrotu: Przedstaw ocenę ryzyka i potencjalnego zwrotu związanych z poszczególnymi aktywami, uwzględniając miary takie jak beta, Sharpe’a czy Value at Risk (VaR).

- Rekomendacje i wnioski: Na podstawie przeprowadzonej analizy przedstaw rekomendacje dotyczące optymalnej struktury portfela, uwzględniając dywersyfikację i zrównoważenie ryzyka.

- Podsumowanie: Zakończ analizę portfelową podsumowaniem głównych wniosków i rekomendacji, podkreślając jej kluczowe aspekty i przewagę.

Jakie są elementy analizy portfelowej?

Analiza portfelowa składa się z kilku kluczowych elementów, które powinny być uwzględnione w procesie analizy. Oto niektóre z tych elementów:

- Cel analizy: Określ jasno cel analizy portfelowej, czyli to, co chcesz osiągnąć poprzez przeprowadzenie analizy.

- Skład portfela: Przedstaw szczegółowy opis poszczególnych aktywów znajdujących się w portfelu, uwzględniając ich kluczowe parametry, takie jak wartość, dochodowość, ryzyko i perspektywy.

- Analiza statystyczna: Wykorzystaj odpowiednie narzędzia i wskaźniki, takie jak korelacja, beta, Sharpe’a czy VaR, aby ocenić związki między aktywami i oszacować potencjalne zwroty i ryzyko.

- Ocena ryzyka i zwrotu: Przedstaw ocenę ryzyka i potencjalnego zwrotu związanych z poszczególnymi aktywami, uwzględniając miary statystyczne oraz czynniki fundamentalne.

- Dywersyfikacja portfela: Omów strategię dywersyfikacji portfela, wskazując, jak różne aktywa mogą współdziałać w celu zmniejszenia ryzyka.

- Monitorowanie i dostosowywanie: Podkreśl konieczność ciągłego monitorowania portfela i dostosowywania go w zależności od zmieniających się warunków rynkowych i celów inwestycyjnych.

Jakie są metody portfelowe?

Metody portfelowe to różne podejścia i strategie, które można zastosować w analizie portfelowej. Poniżej przedstawiamy kilka popularnych metod:

- Metoda Markowitza: Opracowana przez Harry’ego Markowitza, ta metoda zakłada, że inwestor powinien dążyć do maksymalizacji oczekiwanego zwrotu przy danym poziomie ryzyka, uwzględniając dywersyfikację portfela.

- Model CAPM: Model wyceny kapitałowej (CAPM) to metoda, która ocenia oczekiwane zwroty aktywów na podstawie ich ryzyka systematycznego, mierzonego współczynnikiem beta.

- Teoria efektywności rynku: Ta metoda zakłada, że ceny aktywów na rynku odzwierciedlają wszystkie dostępne informacje, co oznacza, że niemożliwe jest osiągnięcie przewagi inwestycyjnej.

- Analiza techniczna: Opierając się na analizie wykresów i danych historycznych, analiza techniczna identyfikuje wzorce i trendy cenowe, które mogą być wykorzystane do podejmowania decyzji inwestycyjnych.

Do czego służą metody portfelowe?

Metody portfelowe służą głównie do optymalizacji zarządzania portfelem inwestycyjnym. Mają na celu pomóc inwestorom w podejmowaniu racjonalnych decyzji inwestycyjnych, uwzględniając różne czynniki, takie jak ryzyko, zwrot, dywersyfikacja czy perspektywy rynkowe. Metody portfelowe pozwalają inwestorom ocenić i dostosować strukturę swojego portfela, aby zminimalizować ryzyko i maksymalizować potencjalne zyski. Przy odpowiednim zastosowaniu mogą pomóc inwestorom osiągnąć lepsze wyniki inwestycyjne i zwiększyć efektywność zarządzania zasobami inwestycyjnymi.

Na czym polega Macierz BCG?

Macierz BCG (Boston Consulting Group) jest narzędziem stosowanym w analizie portfelowej, które pomaga zarządcy ocenić i klasyfikować poszczególne jednostki biznesowe (produkty, linie produktowe czy segmenty rynku) na podstawie ich udziału w rynku i tempa wzrostu. Macierz BCG składa się z czterech kwadrantów, które reprezentują różne kategorie jednostek biznesowych:

- Pytajniki (Question Marks): Jednostki biznesowe o wysokim tempie wzrostu rynku, ale niskim udziale w rynku. Są to produkty lub segmenty, które wymagają dużych nakładów inwestycyjnych, aby zdobyć większy udział w rynku. Mogą stać się gwiazdami lub psiakami w zależności od osiąganych wyników.

- Gwiazdy (Stars): Jednostki biznesowe o wysokim tempie wzrostu rynku i wysokim udziale w rynku. Są to produkty lub segmenty, które odnoszą sukces i przynoszą wysokie zyski. Wymagają jednak kontynuacji inwestycji w celu utrzymania wysokiej pozycji na rynku.

- Krówki (Cash Cows): Jednostki biznesowe o niskim tempie wzrostu rynku, ale wysokim udziale w rynku. Są to produkty lub segmenty, które generują duże dochody, ale nie wymagają znaczących inwestycji. Są źródłem stabilnych przepływów gotówkowych, które można wykorzystać do finansowania innych jednostek biznesowych.

- Psiaki (Dogs): Jednostki biznesowe o niskim tempie wzrostu rynku i niskim udziale w rynku. Są to produkty lub segmenty, które mają niską rentowność i nie przynoszą większych korzyści. Mogą wymagać restrukturyzacji lub likwidacji.

Macierz BCG pomaga zarządcy w podejmowaniu decyzji dotyczących alokacji zasobów, identyfikacji obszarów wymagających inwestycji, a także zarządzaniu portfelem jednostek biznesowych w sposób efektywny.

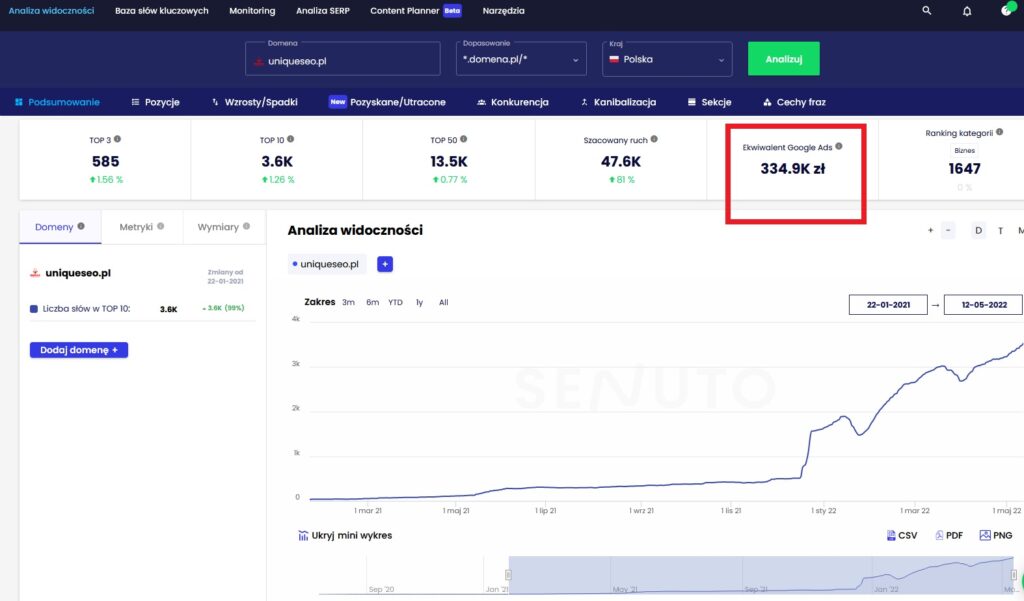

Z nami każda firma może się rozwijać. Tworzymy firmy i rozwijamy istniejące w internecie, a nasz marketing=WYNIKI. Z resztą zobacz co możemy osiągnąć w kilka miesięcy:

Zacznij współpracę z partnerem godnym zaufania!

Marketing w internecie, reklama i rozwijanie firm to nasza pasja i chleb powszedni. Na bieżąco jesteśmy zawsze z najnowszymi trendami, po to aby dawać Tobie to co najlepiej działa. Konkretny wynik, bez przepalania budżetu. Dla każdego zadania posiadamy wyszkolonych specjalistów, którzy dowiozą obiecane wyniki.

Skontaktuj się z nami: